安信策略陈果团队

风险提示:预告业绩与正式业绩存在差异;尚未完全披露;指标测算存在偏误

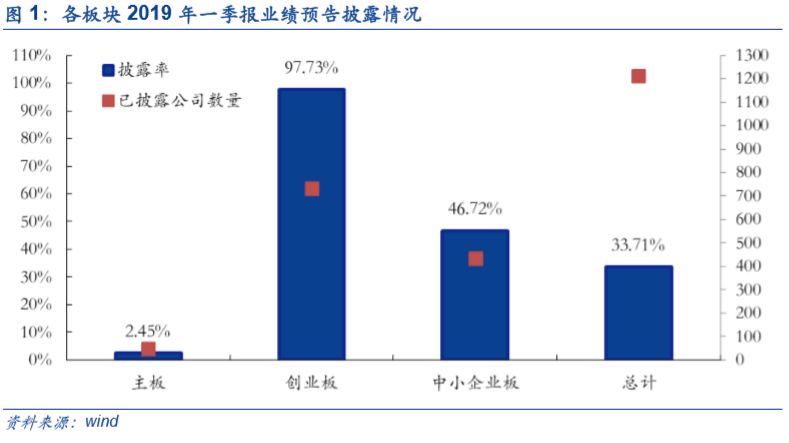

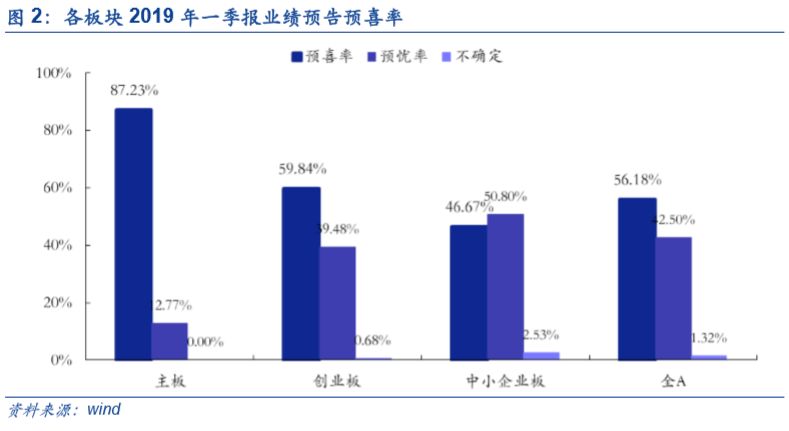

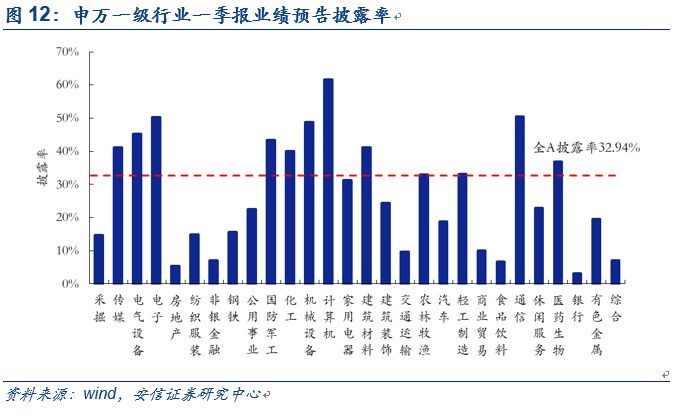

截止4月10日下午三时,已披露一季报业绩预告的上市公司约为1214家左右,披露率为33.71%。由于主板、中小板一季度业绩预告披露率一般低于50%,披露率较低。同时,创业板则在95%至100%之间。因此,我们将集中聚焦在创业板上。

目前,创业板已经披露的700多家公司,披露率在97.73%左右,预喜率为59.84%,净利润增速下限大于0的比例接近61.89%,超过20%的比例为50.68%左右。(需要提醒的是由于后续披露,以上数据存在调整的可能,仅供参考。)

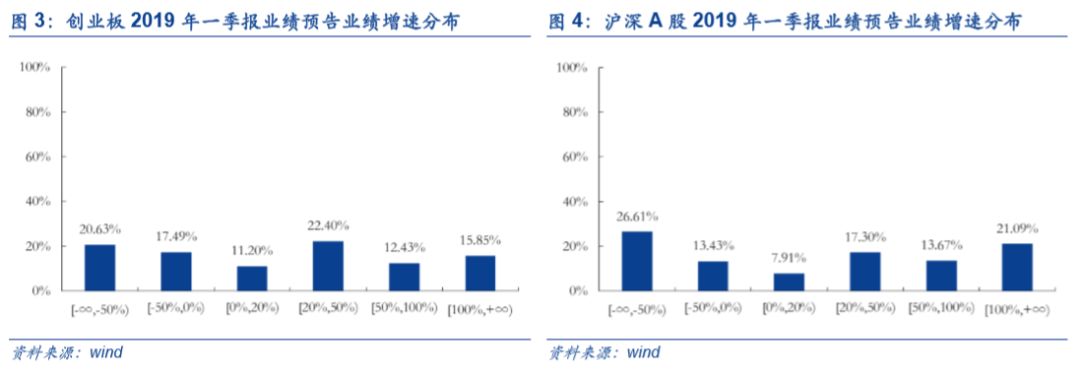

一个不出意料的结果,创业板2019Q1预告业绩同比负增长,为-13.68%;剔除温氏和乐视后,同比增长为-7.18%,大致符合我们此前在外发专题《关注基本面,如何在Q1季报前预判和选择?》中的判断。(随着后续披露,有可能最终数据还会有调整。)从历史经验来看,2013年至今,创业板业绩预告增速与实际增速大体一致,预告增速与实际增速的差值维持在0%至5%内。因此,以上数据的可信度较高。

但是,本文着重探讨的重点并不是数据本身,而是站在当下,如何理解负增长背后创业板真实的盈利状况。

正文

1.为何我们认为创业板Q1预告业绩增长“虽负犹荣”?

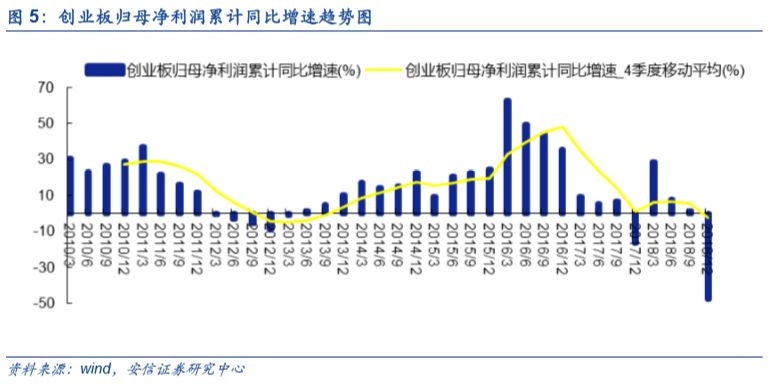

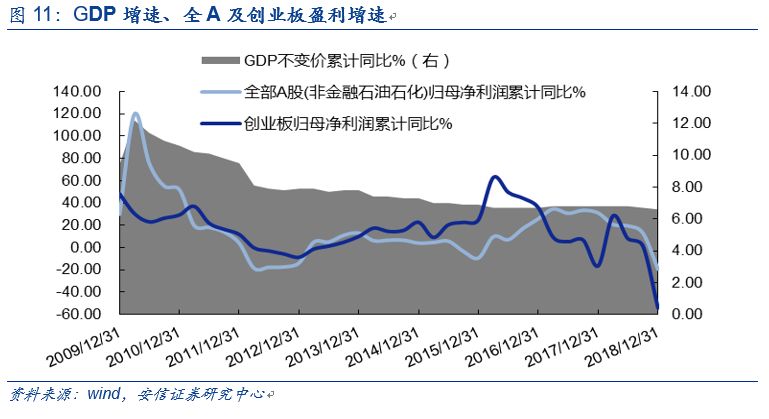

首先,当我们回顾春节前年度预告的时候,就会发现创业板单季度增速已经在2018Q4探底。从2018年年度业绩预告来看,可比口径下创业板2018年预告业绩增速同比负增长47.06%,较2017年(-16.50%)进一步明显下滑,Q4单季度同比增速超过-300%,创下有史以来创业板最差单季度业绩。

在创业板单季度增速已经在2018Q4探底的判断下,市场此前存在创业板是否在2019Q1出现类似于去年一季度超预期修复的可能。

的确,在2017年Q4业绩增速经历大幅下滑后,2018Q1创业板(剔除、)归母净利润增速为34.16%,较2017Q4单季度(同比口径业绩快报测算-28.56%)和2017Q1(26.52%)均出现明显上升,同时相对主板(非金融)(25.52%)和中小板(非金融)(20.85%)也具备明显优势。

显然,Q1创业板业绩同比增速出现环比回升的态势,较2018年报预告增速修复约45pct,但却依然是负增长。综合来看,我们认为2019Q1创业板预告业绩“虽负犹荣”,主要是基于以下几个方面:

第一,环比基数低,同比基数高,使得2019Q1创业板业绩负增长可以理解,也可以接受。

站在当下,看待创业板2019Q1的预告业绩需要理解其所处的特殊背景。一方面,创业板在2018Q4单季度业绩出现断崖式滑坡,单季度盈利为-410.42亿元,同比增速超过-300%(详见《商誉减值超预期,A股单季度业绩增速或探底——2018年A股年度业绩预告详解》);同时,2018Q1创业板同比增速为28.75%,剔除温氏、乐视后增速高达约35%,高增长形成较高基数,使得今年继续增长变得困难(详见《超市场预期!2018Q1创业板业绩预增30.12%—一季报预告前瞻解读系列三》)。

因此,在环比基数低,同比基数高的复杂背景下,2019Q1创业板业绩单季度盈利约218个亿(剔除温氏乐视后约为225个亿,同比增长仅为-7.18%。),相比2018年Q1(单季度盈利接近250亿元)为负增长,但是可比口径下较2017Q1的复合增长却超过了4%,较2016年Q1的复合增长超过了6%,使得2019Q1创业板业绩可以理解,也可以接受。

此外,考虑到去年非经常性损益一定程度上,对于创业板盈利形成正面贡献(2018Q1创业板非经常性损益约为60亿元,同比增长84.25%。较历史同期而言,2018Q1非经常性损益处于高位),而非经常性损益在今年Q1的业绩影响则并不明显,我们认为2019Q1创业板预告业绩“虽负犹荣”。

第二,受周期业绩下滑影响较小,2019Q1医药、化工、电气设备盈利增长是创业板业绩的核心支撑。

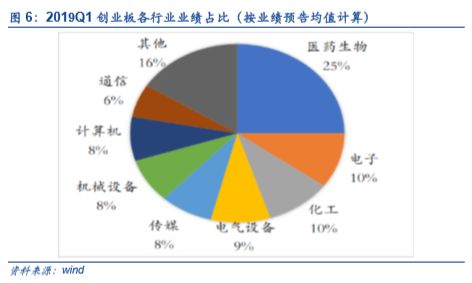

从行业角度来看,根据已经披露的业绩预告,医药生物(占比为24.88%)、电子(10.42%)、化工(10.03%)对创业板2019Q1的业绩贡献最大,占比超过40%;再加上电气设备(9.25%)和传媒(8.16%),前5个行业的业绩占比超过60%,达62.73%。不难看出,钢铁、采掘、有色、汽车等强周期行业占比较低,因此受到周期业绩回落的影响较小。

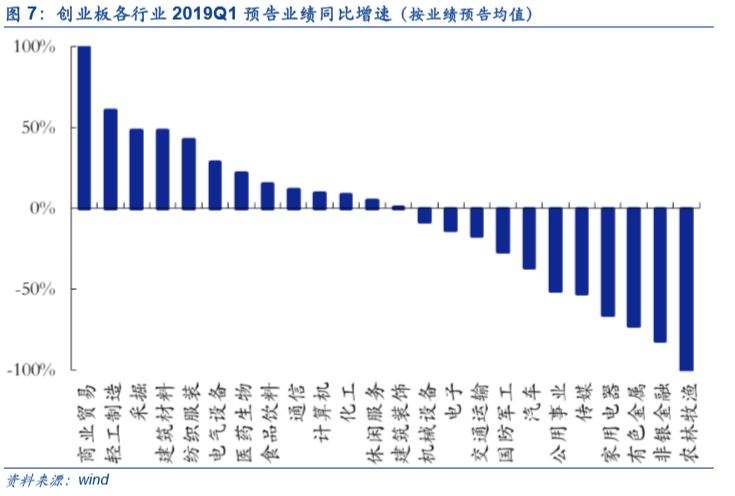

目前来看,创业板2019Q1预告业绩增速靠前的行业有商业贸易(按业绩预告均值计算2019Q1归母净利润同比增速为1308.58%)、轻工制造(60.72%)、采掘(48.35%)、建筑材料(48.27%)和纺织服装(42.57%)。其中,盈利占比较大的医药生物、电气设备和化工在2019Q1的净利润同比增速分别为21.93%、28.94%%和8.44%,是创业板业绩的核心支撑。

环比视角下,创业板中的国防军工、通信、纺织服装、电气设备、机械设备等行业业绩环比大幅改善,均由2018Q4的负增长转为正增长。

第三,成长行业逆/弱周期的特征得到一定体现,Q1医药、计算机和通信的预告业绩相对较好。

在成长行业中,我们观察到医药、计算机、电子、通信、传媒预告业绩增速分比为21.93%、9.42%、-13.47%、11.50%和-53.36%。从同比角度来看,传媒在去年非经常性损益较高的背景下呈现大幅负增长,医药、计算机、通信行业保持较高增速。从环比的角度来看,以上行业较2018Q4单季度同比增速改善明显,分别提升31.24pct、113.91pct、294.53pct、308.45pct和49.50pct。

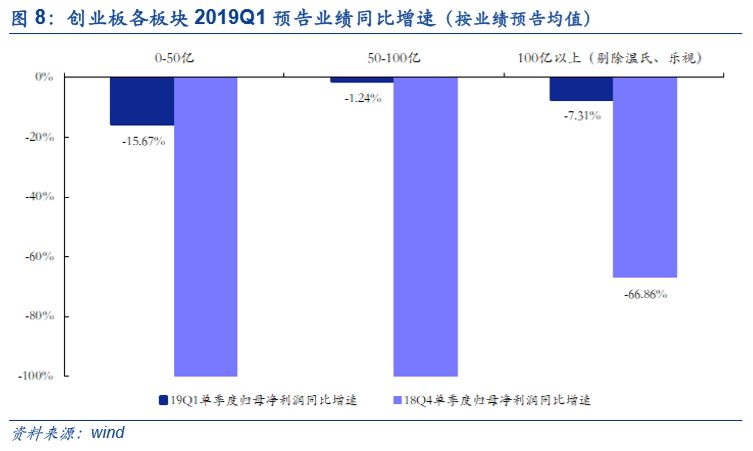

第四,从创业板盈利构成上,我们发现中大市值(市值50亿元以上)的创业板企业19Q1预告业绩增长显著好于小市值板块。

具体而言,从目前已经披露的一季报业绩预告看,市值在0-50亿元的小型创业板企业,19Q1预告净利润增速为-15.67%,环比提升771.45pct;市值在50-100亿元的中等规模企业为-1.24%;市值在100亿元以上的大型创业板企业,剔除温氏、乐视之后为-7.31%,我们认为这部分受到去年非经常性损益较高的影响。

整体而言,我们倾向于认为2019年创业板业绩趋势不会重蹈2018年覆辙,单季度业绩走势预计将呈现逐季回升的趋势。

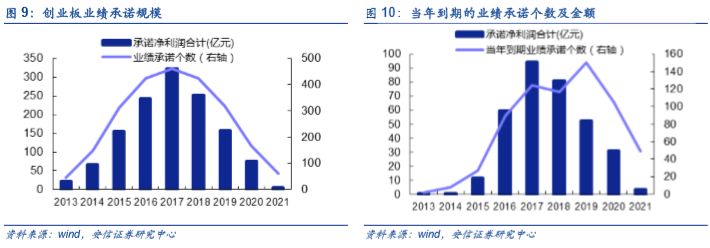

在2017年年末创业板出现大规模商誉减值之后(商誉减值约120个亿左右),2018年Q4创业板商誉减值并未较2017年收敛,反而环比大幅上升。

据不完全统计,2018年创业板商誉减值已经超过260亿元,使得Q4单季度盈利锐减至-400亿左右,占比全年业绩接近45%。(需要提醒的是由于预告中存在未披露商誉减值的具体金额,因此该数据仅供参考。)而对于2019年创业板,我们倾向于认为其商誉减值风险随着2017、2018年持续两年的消化,今年有望迎来好转,在Q1预告业绩增速环比回升之后2019年业绩将大概率呈现逐季回升的趋势。

此外,和主板的对比之下,我们认为创业板在2019年的业绩相对优势将会越来越明显,保守预计全年业绩同比增长在10%左右。

2019年1-2月份全国规模以上工业企业实现利润总额7080.1亿元,同比下降14.0%。本次同比下滑幅度2000年以后仅次于2009年,短期内难以返正。

虽然一季度最终数据需要留待3月数据追踪确认,但从目前来看,主板(非金融)在Q1的业绩并不理想,我们推测其在Q1同比增速在-18%左右,同时,由于周期行业业绩下滑的压力将在Q2集中体现,Q2才是业绩压力真正考验的时候,预计2019全年主板(非金融)业绩增速将在-5%左右。相比较来看,我们保守预计2019年全年业绩同比增长在10%左右。

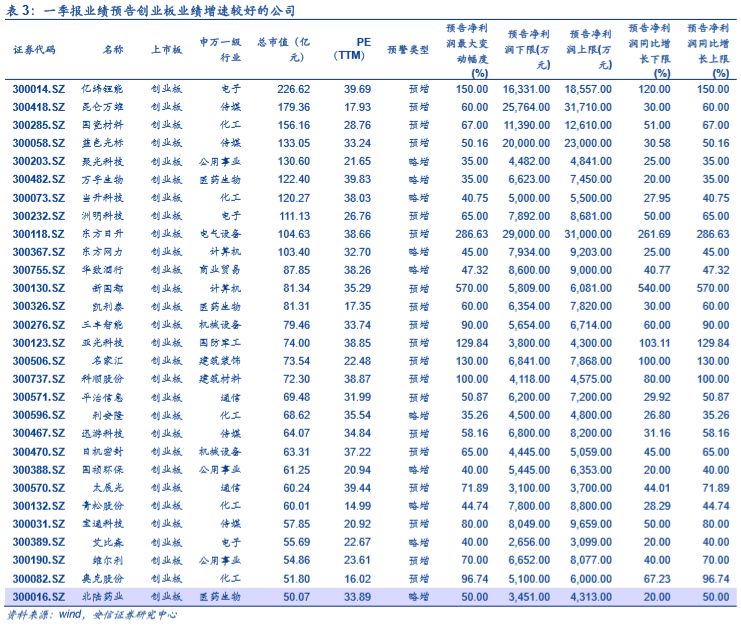

在此,我们根据2019Q1业绩预告以及其他条件为广大投资者遴选出部分增速较好的创业板公司,敬请关注。具体遴选规则:1、市值超过50亿元;2、行业属性为非强周期性行业;3、业绩预告下限同比增速不低于20%;4、当前估值PE(TTM)不超过40倍;5、预告净利润下限不低于3000万元。

2.附注:哪些行业Q1预告业绩出现环比改善?

分行业来看,医药、计算机和通信2019Q1预告业绩环比改善。截至2018年4月10日下午三点,申万一级行业中有9个行业披露率超过40%,分别是传媒、电气设备、电子、国防军工、机械设备、计算机、轻工制造、建筑材料和通信。另外,7个行业披露率介于20%与40%之间。(以下数据以当前最新一季度预告披露数据为准,与实际数据有一定差异)。

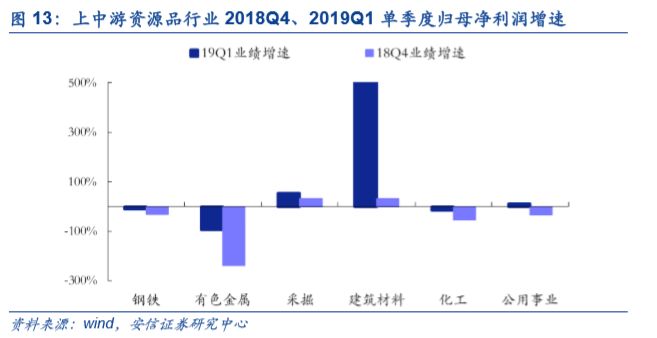

从预告同比增速的角度来看,下游整体增速要高于上中游增速。

从一级行业来看,2019Q1预告归母净利润增速前五的分别为:建筑材料(9,685.74%)、通信(157.57%)、商业贸易(101.64%)、纺织服装(74.64%)和采掘(54.55%);后五的分别是农林牧渔(-123.78%)、建筑装饰(-99.28%)、有色金属(-98.03%)、交通运输(-76.60%)和传媒(-52.75%)。其中,建筑材料的较大涨幅主要是由于上年基数过小导致的。

从二级行业来看,2019预告归母净利润增速前五的分别为:金属制品Ⅱ(2,449.91%)、水泥制造Ⅱ(1,224.06%)、汽车服务Ⅱ(888.94%)、采掘服务(653.12%)和一般零售(577.56%);后五的分别是林业Ⅱ(-797.39%)、工业金属(-704.94%)、玻璃制造Ⅱ(-428.36%)、旅游综合Ⅱ(-392.68%)和渔业(-372.30%)。

从预告同比增速的环比变化来看,成长行业中医药、计算机和通信2019Q1预告业绩改善明显。

从一级行业来看,2019Q1单季度归母净利润同比增速环比改善最大的前五行业分别是建筑材料(19Q1增速9,685.74%,环比上升9,653.41pct)、传媒(-52.54%,989.20pct)、电气设备(26.65%,446.05pct)、纺织服装(74.64%,213.56pct)和通信(158.94%、,159.76%pct)。其中,传媒、电气设备和纺织服装环比改善则主要是由于上年Q4盈利大幅恶化所导致的。值得注意的是成长行业如计算机(14.19%,125.29pct)和医药生物(24.70%,101.96%)环比上年Q4显著好转。

鉴于大部分行业披露率尚低,数据代表性不强,我们暂且选取披露率高于40%以上的9个行业行业进行分拆解析。

从已披露的2019Q1业绩预告来看,19Q1单季度上中游资源品中各行业盈利都较2018Q4都环比上涨,其中建筑材料业绩亮眼,钢铁和有色金属行业同比大幅下滑。

建筑材料行业19Q1(披露率41.10%)归母净利润同比增速为9,685%,相对18Q4增速31.33%上涨。从建筑材料二级细分行业来看,水泥制造Ⅱ、玻璃制造Ⅱ和其他建材Ⅱ行业19Q1同比增长率分别为1224.06%、-428.36%和334.68%。具体到公司层面,目前已披露30家,其中18家预喜,12家预忧。其中,的预告净利润变动幅度为3231.74%,净利润大幅变动的主要原因是其收入、效益随着主营业务市场需求放量上升和项目持续推进而增加,且企业通过外延式拓展取得的投资收益增加,后续的盈利增速情况有待观测。

化工行业19Q1(披露率40.06%)归母净利润同比增速为-15.06%,较18Q4(-53.59%)小幅回升,但同比18Q1(26.57%)大幅下滑。从二级行业来看,石油化工、化学原料、化学制品、化学纤维、塑料和橡胶19Q1归母净利润同比增长率分别为35.83%(18Q4:-73.20%)、17.21%(18Q4:92.16%)、-13.60%(18Q4:-14.21%)、31.86%(18Q4:-163.04%)、-81.73%(18Q4:-391.37%)和-46.99%(18Q4:35.28%)。

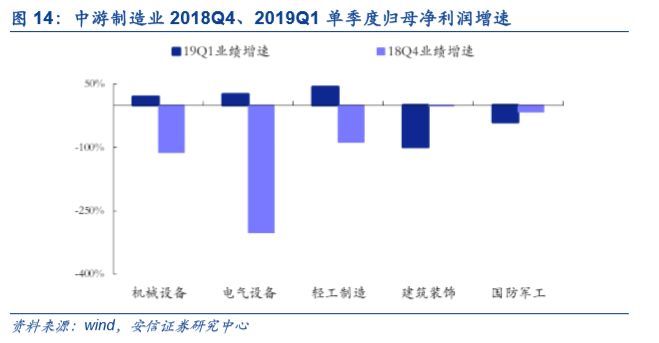

从已披露的一季报业绩预告来看,19Q1单季度中游制造业中机械设备、电气设备和轻工制造环比上涨,建筑装饰和国防军工行业环比下滑。

机械设备行业(披露率48.78%)19Q1单季度盈利加速增长,归母净利润同比增速为21.81%,较上年同期业绩增速(34.87%)小幅下降。从二级行业来看,通用机械、专用设备、仪器仪表Ⅱ、金属制品Ⅱ和运输设备Ⅱ19Q1归母净利润同比增速分别为0.38%、47.87%、35.13%、2,449.91%和-55.00%,运输设备是拖累行业归母净利润增长的主因。具体而言,运输设备行业披露业绩预告的5家公司中仅预告净利润正增长,其中(维权)和的预告净利润变动幅度分别为-1,239.21%和-316.28%。

电气设备行业(披露率45.31%)19Q1单季度盈利与18Q4相比由负转正,归母净利润同比增速由17Q4的-302.11%上升至18Q1的34.22%。从二级行业来看,电机Ⅱ、电气自动化设备、电源设备和高低压设备19Q1归母净利润同比增速分别为-43.08%、8.43%、118.78%和-39.62%,电源设备是驱动行业整体盈利增长的主因。具体而言,19Q1预告净利润约为0.04亿元,变动幅度达到435.03%,值得注意的是预测期内非经常性损益对净利润的影响约为235万元,占比超过净利润的50%。

国防军工行业(披露率43.40%)19Q1单季度归母净利润同比增速为-40.72%,环比18Q4(-15.46%)小幅下滑。从二级行业来看,航天装备Ⅱ、航空装备Ⅱ、地面兵装Ⅱ和船舶制造Ⅱ19Q1归母净利润同比增速分别为-34.15%(18Q4:-15.09%)、-132.10%(18Q4:-23.39%)、-2.87%(18Q4:26.42%)和6.68%(18Q4:14.61%)。

从已披露的一季报预告来看,19Q1单季度下游商业贸易、医药生物行业盈利同比增速环比增长,食品饮料、房地产环比下滑。

医药生物行业(披露率36.86%)19Q1单季度归母净利润同比增速为25.21%,环比18Q4(-77.26%)大幅增加。从二级行业来看,仅化学制药Q1归母净利润同比增速为负(-14.01%),中药Ⅱ、生物制品Ⅱ、医药商业Ⅱ、医疗器械Ⅱ和医疗服务Ⅱ盈利同比增速分别为90.47%(18Q4:-64.49%)、264.35%(18Q4:6.88%)、4.46%(18Q4:22.65%)、24.69%(18Q4:-2.48%)和35.62%(-537.94%)。

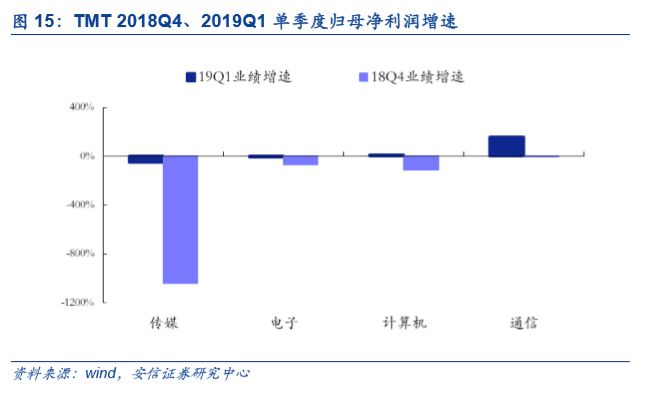

从已披露的一季报预告来看,19Q1单季度TMT行业整体盈利环比大幅改善,通信、计算机由负转正且多于上年同期增速。

传媒行业(披露率41.06%)19Q1单季度归母净利润同比增速为-52.75%,环比18Q4(-1041.74%)大幅回暖,但仍逊于上年同期(8.82%)。从二级行业来看,文化传媒、营销传播和互联网传媒19Q1单季度盈利同比增速分别为-99.93%(18Q4:-3,597.58%)、-51.82%(18Q4:-680.42%)和-3.05%(18Q4:-209.82%),其中文化传媒盈利增速依旧为负但环比大幅改善。具体到公司层面,19Q1预告净利润变动幅度为-96.09%,一方面是由于电影、电视剧成本上涨利润下降,另一方面受到非经常性损益较大影响,19Q1仅为2,600-3,200万元,较上年同期大幅减少。

通信行业(披露率50.47%)19Q1单季度归母净利润同比增速为157.57%,较上年同期(-124.33%)大幅增加。从二级行业来看,通信运营Ⅱ和通信设备盈利增速显著高于18Q1,但其中通信运营Ⅱ19Q1(103.76%)较18Q4(191.31%)明显回落,通信设备则由18Q4(-63.07%)大幅增加至153.21%。

计算机行业(披露率61.58%)19Q1单季度归母净利润同比增速为19.16%,环比18Q4(-111.10%)和同比18Q1(7.25%)都增加。从二级行业来看,计算机设备Ⅱ和计算机应用19Q1盈利同比增速分别为42.71%和18.42%,环比18Q4的同比增速(分别为-33.31%和-125.73%)大幅增加。

电子行业(披露率50.22%)19Q1单季度归母净利润同比增速为-10.11%,而18Q4和18Q1的增速分别为-66.75%和7.25%,环比逐渐改善但仍低于上年同期。从二级行业来看,各细分二级行业Q1盈利分化较为明显,其中元件Ⅱ和电子制造归母归母净利润同比增加15.87%和9.51%,半导体、光学光电子和其他电子Ⅱ盈利增速分别为-73.89%、-22.01%和-15.02%。

本文作者:陈果、林荣雄,来源:陈果A股策略,原标题《为何我们认为创业板Q1预告业绩增长“虽负犹荣”?》